31/05/2021

Flash boursier

Das Wichtigste in Kürze

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Letzter Stand | 0.90 | 1.10 | 11'426.15 | 4'070.56 | 15'519.98 | 6'484.11 | 7'022.61 | 4'204.11 | 13'748.74 | 29'149.41 | 1'360.78 |

| Trend | |||||||||||

| %YTD | 1.70% | 1.45% | 6.75% | 14.58% | 13.13% | 16.80% | 8.70% | 11.93% | 6.68% | 6.21% | 5.38% |

(Daten vom Freitag vor der Publikation)

Do not sell in May

Obwohl der Mai für die US-Aktien mit einer Avance des S&P 500 von 0,9% kein besonders guter Monat war, gilt die alte Börsenweisheit «Sell in May and go away» dieses Jahr nicht. Im Gegensatz zu den USA schlugen sich die europäischen Börsen sehr gut, mit dem SMI an der Spitze, der +3,6% zulegte, und dem Euro Stoxx 50 mit +2,5%.

Die wöchentlichen Anträge auf Arbeitslosenhilfe in den USA, die den tiefsten Stand seit Beginn der Pandemie verzeichneten, sowie das vor der öffentlichen Präsentation bekannt gewordene Sechs-Billionen-Budget für 2022, das Joe Biden dem Kongress vorlegen muss, sorgten für eine anhaltend positive Stimmung bei den Anlegern. Das Ziel des Programms besteht darin, die amerikanische Wirtschaft mit gezielten und umfangreichen Investitionen in Infrastruktur, Bildung und Gesundheit wettbewerbsfähiger zu machen. Sollte das Programm gebilligt werden, ist im nächsten Jahrzehnt mit Haushaltsüberschüssen von mehr als USD 1,3 Billionen pro Jahr zu rechnen. Die wachsenden Schulden sollen durch Steuererhöhungen und das erwartete BIP-Wachstum gedämpft werden. Wie die rückläufigen Anleihenrenditen belegen (auf 1,58% für 10-jährige US-Anleihen), bereitete das Inflationsrisiko den Anlegern bis jetzt kaum Sorgen.

In der Schweiz kletterte das KOF-Konjunkturbarometer im Mai auf 143,2 Zähler. Dieser Anstieg belegt einen regelrechten Optimismusschub, gestützt auf die Zahlen der verarbeitenden Industrie und die Auslandsnachfrage. Auch in der Hotellerie sind Erholungsanzeichen zu beobachten, und in den Bereichen Textilien, Chemie & Pharma und Kunststoffe zeigt der Trend nach oben. Obwohl der Konsum auf etwas wackligen Beinen steht, sollte die Entwicklung am Arbeitsmarkt und bei den Exporten zuversichtlich stimmen. Der SMI schloss die Woche mit einem Plus von +1,8% und einer guten Performance der Finanz- und Uhrenwerte. Der Anstieg der Uhrenexporte im April, die sich gegenüber April 2020 verfünffacht haben, war spektakulär. Im Weiteren sorgte Richemont mit seinen publizierten Ergebnissen für eine positive Überraschung. Ganz allgemein hat sich die Berichtssaison für den europäischen Luxusgütersektor als ausgezeichnet erwiesen, und der Sektor verfügt mit der Rückkehr des Tourismus in Europa, der hohen «Pricing Power» und der wachsenden Mittelschicht in den Schwellenländern nach wie vor über ein hohes Potenzial.

Die europäischen Börsen haben im Mai mit einem bedeutenden Mittelzufluss in ETFs und Anlagefonds besser als die anderen Börsen abgeschnitten. Die Gründe dafür waren der hohe Anteil an zyklischen Werten und Finanztiteln, der sich in einem von der Wiedereröffnung der Wirtschaft und den beschleunigten Impfprogrammen geprägten Umfeld als positiv erwiesen hat. Die Banken werden durch die Aussicht auf einen Inflationsanstieg unterstützt, während der Automobil- und der Energiesektor vom Übergang zu einer grünen Wirtschaft profitieren dürften. Zurzeit weisen die europäischen Aktien in den US-Portfolios die höchste regionale Gewichtung ausländischer Titel auf. Die konjunktursensitiven Sektoren sind angemessen bewertet.

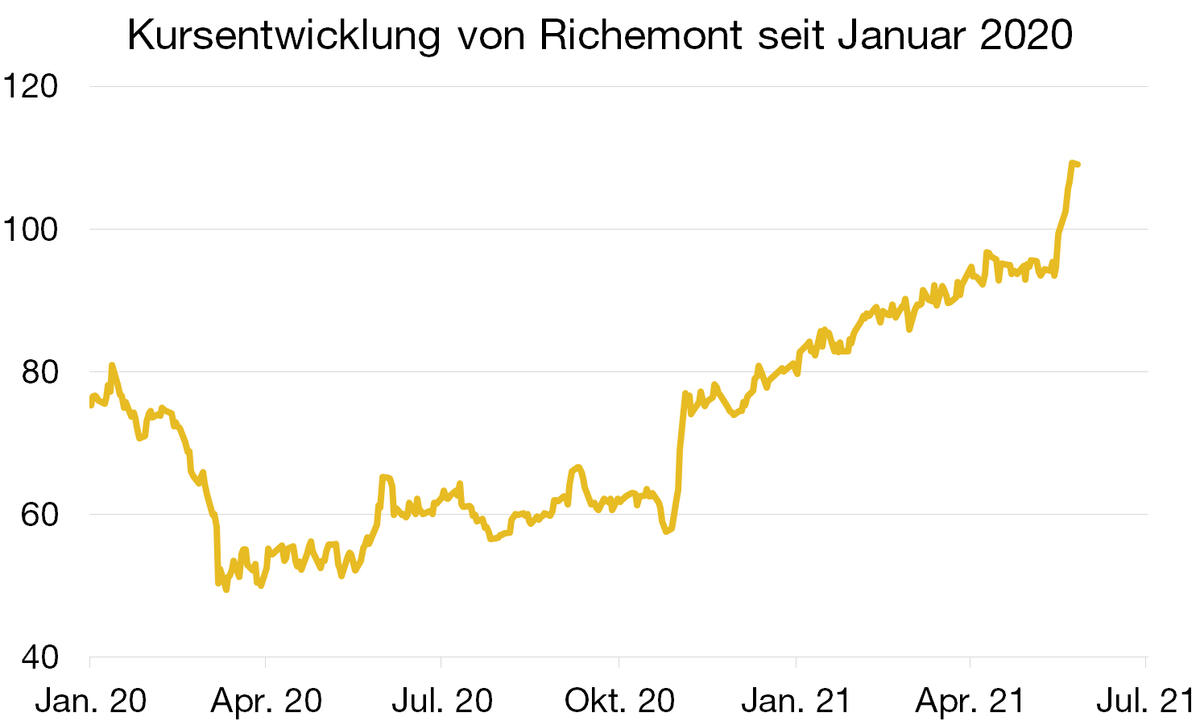

Compagnie Financière Richemont

Die von Compagnie Financière Richemont für das vierte Quartal des Rechnungsjahres (per 31. März) veröffentlichten Ergebnisse haben die Konsenserwartungen übertroffen. Der Luxusgüterkonzern stellte mit dem ausgewiesenen Wachstum in zahlreichen Segmenten und einem höheren Cash-Flow seine Resilienz unter Beweis.

Der Umsatz von EUR 13,1 Milliarden, der gegenüber dem Vorjahresquartal einem Rückgang von 8% entspricht (bzw. 5% zu konstanten Wechselkursen) überraschte die Anleger positiv. In Europa brach der Umsatz gegenüber dem Vorjahr um 30% ein, aber in China (45% des Gesamtumsatzes) resultierte seit Januar 2021 eine besonders kräftige Erholung. Der Nettogewinn wurde um 38% auf EUR 1,29 Mrd. gesteigert, während sich die Betriebsmarge innerhalb eines Jahres von 10,7% auf 11,2% verbesserte.

Besonders dynamisch entwickelte sich der Verkauf in der Sparte Schmuckwaren (Cartier, Van Cleef & Arpels, Buccellati), unter anderem gestützt auf die kräftige Nachfrage in China. Als Marktleader ist Richemont gut positioniert, um diesen positiven Trend fortzusetzen. Die digitale Transformation hat sich beschleunigt, sodass sich die Online-Verkäufe nunmehr auf 21% des Umsatzes belaufen. Dank ihrer Kreativität kann die Marke Preiserhöhungen durchsetzen. Das verfügbare Einkommen der Frauen nimmt zu und die Perspektiven für die junge Generation sind glänzend, insbesondere in China, wo ikonische Schmuckstücke bei den Konsumentinnen hoch im Kurs stehen. Nach Monaten im Lockdown sind die Konsumenten bereit, Geld auszugeben. Im Weiteren dürfte die Rückkehr des Tourismus in Europa dazu beitragen, die Verkäufe in den Läden wieder anzukurbeln.

Flash boursier

Flash boursier