09/05/2022

Flash boursier

Das Wichtigste in Kürze

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Letzter Stand | 0.99 | 1.04 | 11'730.42 | 3'629.17 | 13'674.29 | 6'258.36 | 7'387.94 | 4'123.34 | 12'144.66 | 27'003.56 | 1'031.50 |

| Trend | |||||||||||

| %YTD | 8.37% | 0.51% | -8.89% | -15.57% | -13.92% | -12.51% | 0.05% | -13.49% | -22.37% | -6.21% | -16.28% |

(Daten vom Freitag vor der Publikation)

Allgemeiner Zinsanstieg

Die Indizes schlossen die vergangene Woche nach der anfänglichen Euphorie am Mittwoch nach der ohne grosse Überraschungen verlaufenen Fed-Sitzung im tiefroten Bereich. In der Tat kehrten die Inflations- und Zinsängste schnell zurück, und das Schreckgespenst einer Rezession wird immer bedrohlicher. Der Inflations- und Zinsschock auf der einen Seite und der Konflikt mit Russland auf der anderen Seite setzen das globale Wirtschaftswachstum unter Druck.

Die US-Notenbank Fed erhöhte ihren Leitzins erwartungsgemäss um 0,5%. Die Nachricht, die den Märkten neuen Schwung verlieh, war die Andeutung von Fed-Chef Jerome Powell, dass eine Erhöhung um 75 Basispunkte bei den nächsten Sitzungen nicht aktiv in Betracht gezogen werde. Der Fed-Chef vertritt die Ansicht, dass sich die US-Wirtschaft in guter Verfassung befindet und in der Lage ist, die anstehenden Zinserhöhungen zu verkraften und eine Rezession zu vermeiden. Obwohl das BIP im ersten Quartal um 1,4% geschrumpft ist, blieben sowohl die Ausgaben der Haushalte als auch die Unternehmensinvestitionen und das Beschäftigungswachstum robust.

Die am vergangenen Freitag vom US-Arbeitsministerium veröffentlichten Arbeitsmarktzahlen übertrafen mit der Schaffung von 428’000 neuen Stellen im April die im März auf 400’000 revidierten Erwartungen. Die Arbeitslosenquote verharrte bei 3,6%, knapp über dem Tiefstand vor der Pandemie, und die Stundenlöhne stiegen im Jahresvergleich um 5,5%.

Die Renditen der 2- und 10-jährigen US-Staatsanleihen bewegten sich auf einem Niveau, das seit 2018 nicht mehr beobachtet wurde. So stieg die Rendite für Papiere mit einer 10-jährigen Laufzeit auf über 3%, während die Rendite für 2-jährige Papiere kurz vor der Veröffentlichung des Arbeitsmarktberichts auf 2,76% anstieg.

In Weiteren hat die Bank of England, die bis Ende Jahr mit einer Inflation von über 10% rechnet, ihren Reposatz um einen Viertelpunkt auf 1% erhöht. Schweden erhöhte den Leitzins um 25 Basispunkte und Ungarn um 100 Basispunkte. Was China betrifft, so scheint seine Null-Covid-Politik angesichts der äusserst ansteckenden Omikron-Variante wirkungslos zu sein. Es werden weiträumig Lockdowns angeordnet, und die chinesische Wirtschaft ist verlangsamt. Der Einkaufsmanagerindex bildete sich im letzten Monat auf 47,4 Punkte zurück. Damit lag er den zweiten Monat in Folge unter dem Schwellenwert von 50 Punkten, der eine Schrumpfung der Wirtschaft signalisiert.

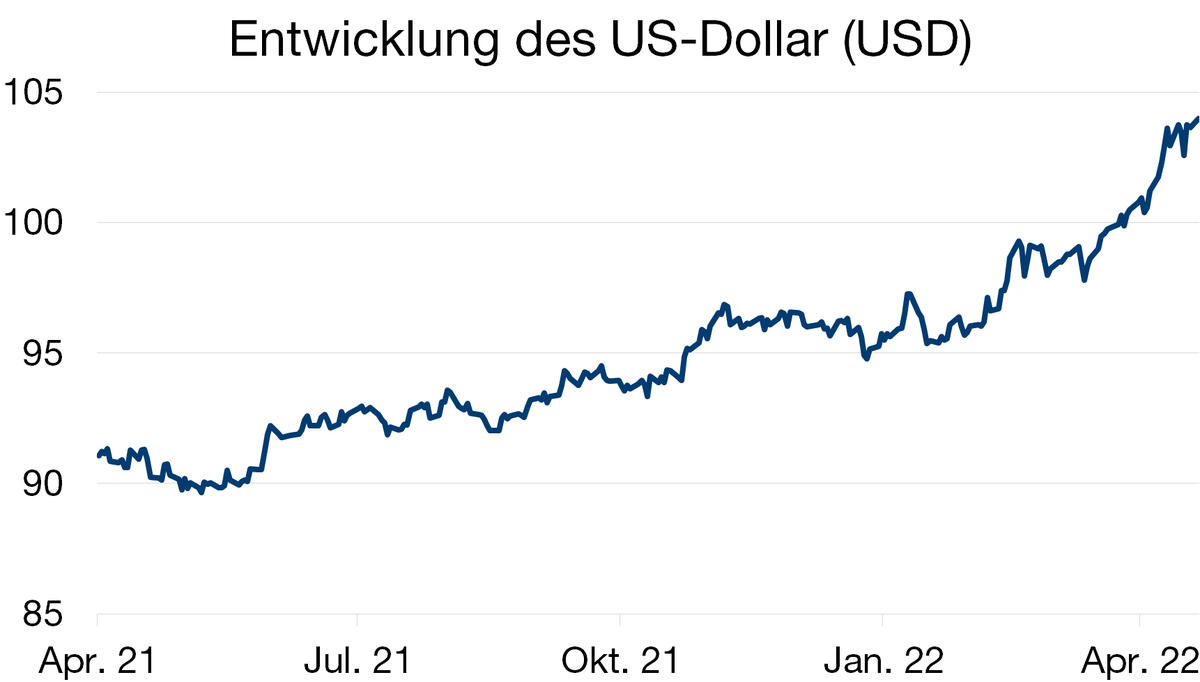

US-Dollar im Höhenflug

Der US-Dollar befindet sich in einem Aufwärtstrend. Er hat innerhalb eines Jahres um 13% zugelegt und zeigt keine Ermüdungserscheinungen. Überraschend ist dies allerdings nicht.

Erstens verschafft die von der US-Notenbank eingeleitete Straffung der Geldpolitik dem US-Dollar einen komparativen Vorteil. Die Dollarrenditen sind attraktiv geworden, und die Aussicht auf künftige Zinserhöhungen zieht die Anleger an. Gegenüber dem Schweizer Franken und dem Euro hat der Dollar innerhalb eines Jahres um 10% bzw. 15% zugelegt. Der Dollar wird seinen Vorsprung auch dann beibehalten können, wenn die Europäische Zentralbank oder die Schweizerische Nationalbank nachziehen und ebenfalls eine Zinserhöhung vornehmen.

Zweitens profitiert der US-Dollar von seinem Status als sicherer Hafen: Das weltweite Wirtschaftswachstum wird durch den Krieg in der Ukraine behindert, und die chinesische Wirtschaft steht aufgrund der erneuten Pandemiewelle unter Druck. Darüber hinaus stützte der durch den russisch-ukrainischen Konflikt verursachte Anstieg der Energiepreise die Währungen der rohstoffproduzierenden Länder, zu denen auch die USA gehören.

Es ist zu erwarten, dass sich die Dollar-Rally fortsetzen wird. Sie wird aber nicht ewig anhalten können, da ein starker Dollar die Importkosten für andere Länder, insbesondere für Energie und Nahrungsmittel, erhöht und die Finanzierungskosten ansteigen lässt.

Flash boursier

Flash boursier