20/06/2022

Flash boursier

Das Wichtigste in Kürze

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Letzter Stand | 0.97 | 1.02 | 10'451.31 | 3'438.46 | 13'126.26 | 5'882.65 | 7'016.25 | 3'674.84 | 10'798.35 | 25'963.00 | 1'004.63 |

| Trend | |||||||||||

| %YTD | 6.33% | -1.87% | -18.83% | -20.01% | -17.37% | -17.76% | -4.99% | -22.90% | -30.98% | -9.82% | -18.46% |

(Daten vom Freitag vor der Publikation)

Mehrere Zentralbanken erhöhen ihre Leitzinsen

Die vergangene Woche war von den Leitzinserhöhungen mehrerer Zentralbanken – darunter derjenigen der USA, des Vereinigten Königreichs und der Schweiz – geprägt und schloss mit einer negativen Note.

In den USA wird die Wahrscheinlichkeit einer Rezession immer grösser, nachdem die US-Notenbank Fed am Mittwoch den historischen Entscheid gefällt hatte, ihre Leitzinsen um 0,75% anzuheben. Im gleichen Atemzug korrigierte sie die Inflationserwartungen für das laufende Jahr auf 5,2% nach oben und ihre Wachstumserwartungen auf 1,7% von zuvor 2,8% nach unten.

Die US-Wirtschaft hat sich mit einem Rückgang des BIP um 1,5% im ersten Quartal bereits verlangsamt. Der Beginn des zweiten Quartals scheint aufzuzeigen, dass sich die Verlangsamung in einigen Sektoren wie der verarbeitenden Industrie, dem Immobiliensektor und dem Einzelhandel fortsetzt. Finanzministerin Janet Yellen erklärte, dass eine Rezession nicht unvermeidbar sei, dass aber die Konsumausgaben derzeit stark und der Arbeitsmarkt robust blieben, was das Wachstum der weltweit grössten Volkswirtschaft noch positiv erscheinen lasse.

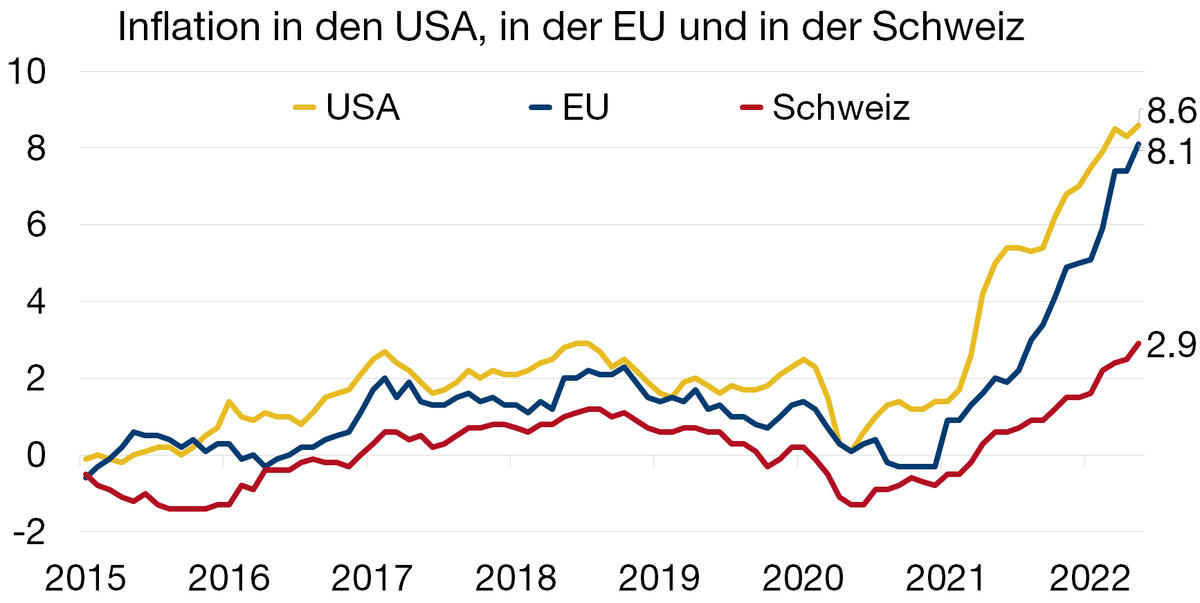

Die Überraschung kam von der Schweizerischen Nationalbank (SNB), die am Donnerstagmorgen ihre Leitzinsen um 50 Basispunkte (Bp) auf -0,25% anhob und damit der Europäischen Zentralbank (EZB) bei der Straffung ihrer Geldpolitik zuvorkam. SNB-Präsident Thomas Jordan kündigte an, dass die Nationalbank mit diesem Schritt verhindern wolle, dass sich die Inflation festsetzt und auf einen grösseren Kreis von Waren und Dienstleistungen übergreift, auch wenn sie mit 2,9% unter dem Niveau in der restlichen Welt bleibt.

Bei den Anleihen kam es zu grossen Bewegungen. Die Kurve zwischen den 5- und 10-jährigen US-Staatsanleihen hat sich sogar invertiert, was die Rezessionsängste widerspiegelt, während die Rendite für 2-jährige Anleihen vorübergehend auf 2,27% anstieg, ein Niveau, das seit 2008 nicht mehr verzeichnet wurde. In Europa stieg die Rendite der 10-jährigen italienischen Anleihen zum ersten Mal seit 2014, als die Schuldenkrise ihren Höhepunkt erreichte, auf über 4%. Griechenland verzeichnet seit Jahresbeginn einen Anstieg von fast 270 Bp., in Italien sind es +250 Bp.

Der Anstieg der Renditen von Anleihen der Peripherieländer und die Vergrösserung ihrer Spreads, insbesondere zwischen der 10-jährigen italienischen Anleihe und der deutschen Bundesanleihe, veranlasste die EZB zu einer Krisensitzung. Sie wird nun die Reinvestition des Pandemienotfallkaufprogramms PEPP flexibler gestalten, um die Spreads zwischen den Schulden der verschiedenen Länder der Europäischen Union aufrechtzuerhalten, und arbeitet speziell daran, eine Ausweitung der Spreads zu bekämpfen. Die Märkte rechnen nun mit einem restriktiveren Kurs der EZB mit mehreren Zinserhöhungen bis zum Jahresende.

Die Märkte verlieren die Geduld in Sachen Inflation, und die Frage, wie es wirklich um das Wachstum steht, rückt in den Vordergrund. Seit Mai haben die Indizes 10% und mehr eingebüsst. Das Schreckgespenst der Stagflation taucht immer häufiger auf.

Makroökonomische Prognosen nach unten revidiert

Am Schweizer Wirtschaftshimmel ziehen Wolken auf, die das Staatssekretariat für Wirtschaft dazu zwingen, seine makroökonomischen Prognosen zu revidieren. Hauptverantwortlich für die schlechteren Aussichten sind der Krieg in der Ukraine, der grössere Auswirkungen hat als erwartet, und das durch die Corona-Politik der Regierung geschwächte Wachstum in China.

Während die Wachstumsprognosen für 2022 erneut nach unten korrigiert wurden, wurden die Inflationsprognosen angehoben. So wird für die Schweiz ein BIP-Wachstum von 2,5% (zuvor 2,8%) erwartet, während die Inflation für das laufende Jahr auf 2,8% und für 2023 auf 1,9% geschätzt wird. Diese Schätzungen beruhen allerdings auf der Annahme, dass die Weltwirtschaft weiter wächst und der Krieg in der Ukraine sich nicht weiter verschärft.

Die Ausbreitung der Inflation über den Rohstoffsektor und die von Lieferengpässen betroffenen Sektoren hinaus veranlasste die Schweizerische Nationalbank zum Handeln, wobei sie der EZB bei der Straffung der Geldpolitik zuvorkam. Die SNB überraschte die Märkte am Donnerstagmorgen mit der Anhebung der Leitzinsen um 50 Basispunkte auf -0,25%, die erste Erhöhung seit 2007. Im Übrigen liess sie die Tür für weitere Zinserhöhungen offen, um eine sich weiter ausbreitende Inflation einzudämmen.

SNB-Präsident Thomas Jordan erklärte im Weiteren, dass der CHF nach seiner jüngsten Abwertung nicht mehr hoch bewertet sei und dass die SNB bereit sei, an den Märkten zu intervenieren, um exzessive Schwankungen zu verhindern. Tatsächlich hatte der starke Schweizer Franken die Auswirkungen der Inflation in der Schweiz abgeschwächt, da er den Anstieg der Importpreise für Treibstoff und Lebensmittel verringerte, was derzeit weniger der Fall ist.

Die Erhöhung der Leitzinsen wird Auswirkungen auf die Hypothekenzinsen zur Folge haben. Der Referenzzinssatz, der Saron, wird voraussichtlich gegenüber den -0,69% im März auf -0,51% steigen und über einen Zeitraum von 12 Monaten in den positiven Bereich zurückfinden.

Flash boursier

Flash boursier