09/09/2019

Flash boursier

L’essentiel en bref

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging MArkets | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Dernier | 0.99 | 1.09 | 10'073.82 | 3'495.19 | 12'191.73 | 5'603.99 | 7'282.34 | 2'978.71 | 8'103.07 | 21'199.57 | 1'007.96 |

| Tendance | |||||||||||

| %YTD | 0.60% | -3.40% | 19.51% | 16.45% | 15.46% | 18.46% | 8.24% | 18.82% | 22.12% | 5.92% | 4.37% |

En résumé :

1. Déclin des exportations en Chine

2. L’emploi ralenti mais reste solide aux USA

Espoir sur les banques centrales

Les marchés sont orientés à la hausse et se retrouvent proche de leur niveau les plus hauts, portés par la perspective d’une reprise des négociations commerciales entre les Etats-Unis et la Chine à partir de début octobre. La Banque populaire de Chine a annoncé une baisse du taux de réserves obligatoires des banques commerciales afin de faciliter les injections de liquidités dans l’économie. L’annonce d’une contraction surprise de 1% sur un an des exportations chinoises en août et d’une chute de 16% des exportations vers les Etats-Unis alimente les anticipations de nouvelles mesures de soutien pour renforcer l’économie. Parmi celles-ci, figure une première baisse en quatre ans des taux directeurs chinois.

Aux Etats-Unis, l’emploi ralentit mais reste solide. L’économie américaine a créé 130’000 emplois contre 160’000 attendus. Des chiffres pas vraiment bons qui laissent les mains libres à la Fed pour baisser les taux, mais suffisamment quand même pour ne pas traduire une dégradation de la première économie mondiale. Aujourd’hui, la probabilité d’une baisse des taux de 25 points de base à l’issue de la prochaine réunion de la Fed, le 18 septembre, s’élève à 92%.

En Europe, la croissance est tombée à 0.2% au deuxième trimestre, soit de moitié inférieure aux chiffres du premier trimestre, freinée par une contraction de l’économie allemande et un ralentissement des exportations du fait de la guerre commerciale. En Allemagne, les perspectives ne sont guère encourageantes. La production industrielle a de nouveau reculé de 0.6% au mois de juillet, ce qui représente une baisse de 4.2% sur un an et alimente le débat sur la nécessité d’un programme de relance.

A ce stade la tendance demeure toujours favorable pour les actifs à risque avec les banques centrales en soutien, des taux très bas et une faible inflation.

Néanmoins, il faut rester vigilant car les risques de déception sont élevés lorsque l’espoir est grand. Parmi ceux-ci, l’espoir de la fin de la guerre commerciale avec la reprise attendue des négociations entre les Etats-Unis et la Chine. L’espoir qu’il n’y aura pas de Brexit sans accord. Enfin, l’espoir que les banques centrales continuent d’être ultra-accommodantes, à commencer par la BCE jeudi où le marché s’attend à de nombreuses mesures (baisse de taux, réouverture du programme d’achat d’actifs).

En Europe l’heure est au changement de stratégie

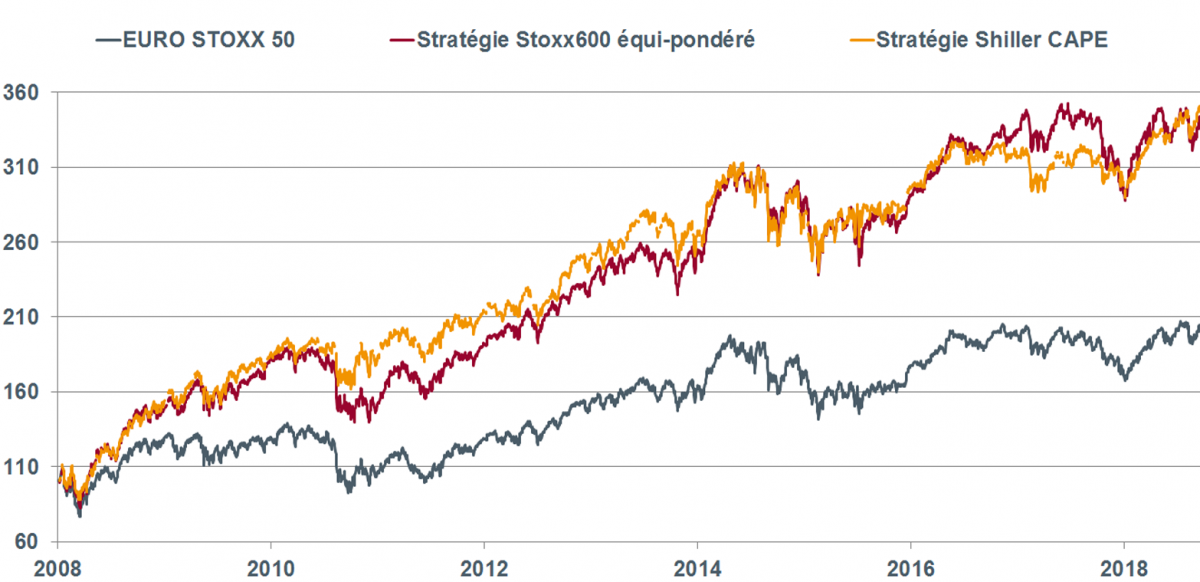

En analysant les diverses stratégies actions sur le marché européen, il ressort que sur le long terme deux d’entre elles surperforment l’EuroStoxx50 (indice de référence du marché européen) :

- La stratégie Stoxx600 équi-pondéré qui consiste à acheter tous les titres de l’indice Stoxx600 dans une proportion égale et ensuite ré-balancer le portefeuille à fréquence régulière

- La stratégie Shiller CAPE (Cyclically adjusted price-to-earnings ratio) qui consiste à sélectionner les titres des secteurs les moins chers du marché.

La stratégie « Shiller CAPE», du nom du prix Nobel d’économie 2013 Robert Shiller, est un modèle développé sur le marché américain mais il peut s’appliquer à n’importe quel marché suffisamment large, en termes de nombre de titres et de liquidité, tel que le marché européen.

Pour estimer si un secteur est bon marché, Shiller propose de diviser la capitalisation boursière du secteur par la moyenne des résultats de ses entreprises sur 10 ans, après les avoir ajustés l’inflation. La stratégie investit alors dans les titres des secteurs historiquement les moins chers et l’analyse est reconduite à intervalle régulier.

Comme le montre le graphique 1, ces deux stratégies performent toutes les deux mieux que l’indice sur le long terme. La question est donc de définir laquelle privilégier.

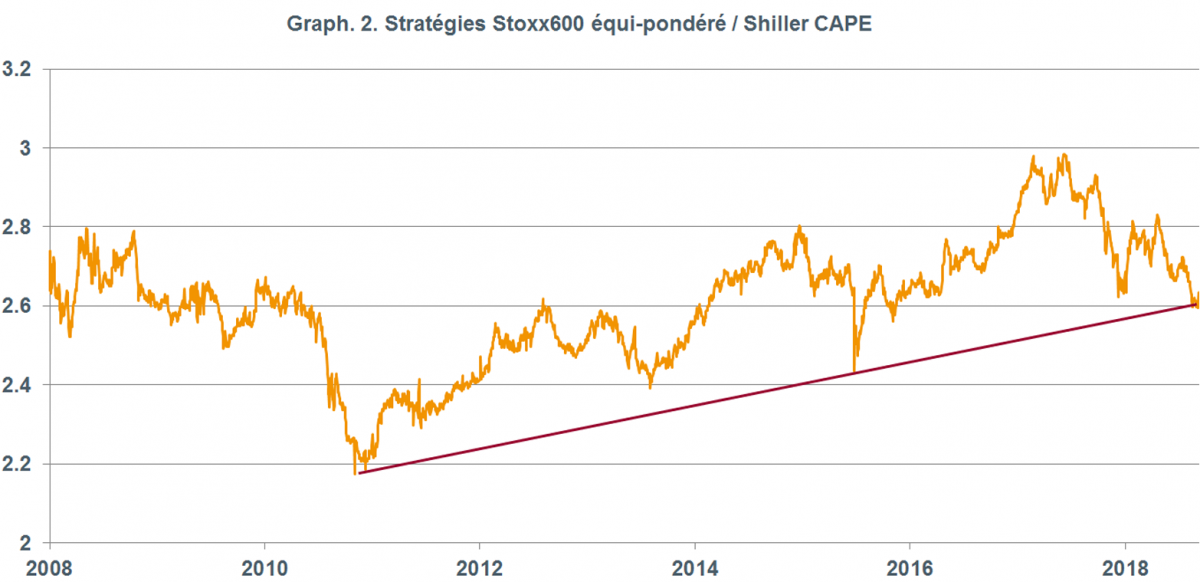

Le graphique 2 nous montre le moment le plus approprié pour sélectionner la stratégie équi-pondérée par rapport à la stratégie Shiller. Il présente le ratio entre la stratégie équi-pondérée et la stratégie Shiller. Plus la valeur du ratio est basse, plus la stratégie équi-pondérée est attractive. Le niveau actuel tend à privilégier l’équi-pondération.

Télécharger le Flash Boursier en format PDF

Flash boursier

Flash boursier