20/11/2023

Flash boursier

L’essentiel en bref

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Dernier | 0.89 | 0.97 | 10'737.37 | 4'340.77 | 15'919.16 | 7'233.91 | 7'504.25 | 4'514.02 | 14'125.48 | 33'585.20 | 976.52 |

| Tendance | |||||||||||

| %YTD | -4.21% | -2.36% | 0.07% | 14.42% | 14.33% | 11.74% | 0.70% | 17.57% | 34.96% | 28.71% | 2.11% |

(valeurs du vendredi précédant la publication)

Des marchés rassurés

Les marchés actions ont poursuivi leur marche en avant rassurés par le ralentissement de l’inflation aux Etats-Unis et en Europe. Le rendement des obligations s’est à nouveau détendu.

Ainsi, le taux 10 ans américain a glissé vers 4.45% et le taux 10 ans allemand a reculé à 2.60%.

Aux Etats-Unis, le taux d’inflation a ralenti, davantage qu’anticipé, à 3.2% sur un an en octobre, contre 3.7% en septembre. Cette publication valide l’hypothèse d’un nouveau statuquo sur les taux lors de la prochaine réunion monétaire de la Fed en décembre et a renforcé les anticipations d’une baisse des taux directeurs dès le 1er semestre 2024.

D’autre part, l’inflation dite « cœur », hors prix de l’alimentaire et de l’énergie, s’établit à 4.0% sur un an, soit au plus bas depuis plus de deux ans. Le prix du pétrole, victime du ralentissement de la demande, a contribué à cette évolution.

Le marché du travail s’essouffle également puisque l’on dénombre 231’000 nouvelles inscriptions aux allocations chômage au cours de la semaine du 6 novembre, soit une hausse de 13’000 par rapport à la semaine précédente.

Enfin, la production industrielle américaine a reculé plus que prévu en octobre. En effet, celle-ci a baissé de 0.6% le mois dernier, après une hausse de 0.1% en septembre. La production manufacturière, quant à elle, a enregistré une baisse de 0.7% après une croissance de 0.2% (révisé) en septembre.

En Europe, l’inflation sur un an en octobre est ressortie comme attendu en ralentissement. Ainsi, l’indice des prix à la consommation IPCH a reflué à 2.9%, après une progression de 4.3% en septembre. D’un mois sur l’autre, l’inflation a décéléré à 0.1%. Hors énergie et produits alimentaires, elle est ressortie en octobre à +0.2% en rythme mensuel et à +5.0% en rythme annuel.

En Chine, les données macro-économiques ont montré une reprise de l’activité économique. Les bons chiffres des ventes au détail en octobre ont été salués par le rebond des valeurs du luxe européennes sous pression depuis cet été. D’autre part, la production industrielle a augmenté de 4.6%, après +4.5% en septembre, et le taux de chômage dans les zones urbaines est resté stable à 5.0%.

Dans ce contexte, l’indice du S&P 500 finit la semaine en hausse de +2.24% alors que l’indice technologique du Nasdaq progresse de +2.37%. L’indice Stoxx 600 Europe, avance, quant à lui, de +2.82%.

Les derniers éléments nous confortent sur le fait que le pic de taux d’intérêt a été atteint et que les banquiers centraux pourraient procéder à une baisse des taux directeurs dès le premier semestre de l’année prochaine. Cela devrait soutenir une évolution positive des marchés dans les prochains trimestres.

Le groupe Richemont

Richemont a déçu lors de la publication de ses résultats du 2e trimestre le 10 novembre (résultat décalé), la faute aux changes.

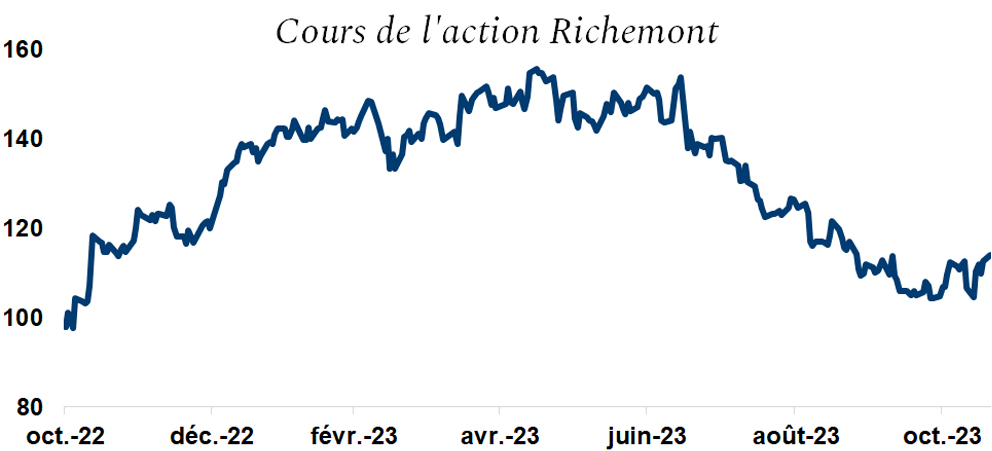

Le titre a perdu près de 30% par rapport à son plus haut en mai. L’année avait fortement commencé, dépassant largement les attentes, mais la croissance s’est affaiblie au 2e trimestre alors que la pression inflationniste, le ralentissement de la croissance économique et les tensions géopolitiques ont commencé à affecter plus grandement le sentiment des consommateurs.

Ainsi, les chiffres étaient plutôt bons, mais les effets de changes sont venus ternir le tableau.

Le chiffre d’affaires est ressorti à +6% et +13% à taux de change constant, tiré par l’Asie Pacifique (+14%) et la division Joaillerie (+10%). Le résultat opérationnel est en baisse de 2% sur 1 an à EUR 2.7 mrds, soit une marge de 26%. Alors qu’hors effet de change, la marge opérationnelle serait de 28.5% et le résultat opérationnel en croissance de 15%.

La Joaillerie reste le segment qui affiche la plus forte croissance dans l’industrie du luxe et dont la croissance long terme est estimée à 10-12% contre 6-7% pour le reste du marché. Les bijoux de marques gagnent des parts de marchés sur les bijoux de producteurs locaux, la Chine est un bon exemple. La division représente près de 90% du résultat opérationnel de Richemont et est donc bien positionnée pour profiter de cette tendance.

En conclusion, le secteur du luxe a connu ce 2e semestre une normalisation du marché et de sa croissance. Toutefois, le scénario d’atterrissage en douceur de l’économie, qui semble prévaloir dans la plupart des économies, et la croissance plus forte attendue en Chine devraient soutenir la consommation. Le management du groupe reste convaincu que les tendances sous-jacentes sont solides. Avec une décote de plus de 30% par rapport à sa moyenne sur 5 ans, le titre, actuellement autour des CHF 113, est une bonne opportunité.

Télécharger le Flash Boursier en format PDF

Flash boursier

Flash boursier