Are you interested in economic and financial news?

Bank Bonhôte is pleased to welcome you and puts at your disposal its finance experts.

| Aktien (Lokalwährung) | 29.12.2023 | Performance 4. Quartal | Performance 2023 |

|---|---|---|---|

| Schweiz SPI | 14'571.23 | 1.41% | 6.09% |

| Europa STXE 600 | 478.99 | 6.77% | 16.63% |

| USA Large Caps S&P 500 Index | 4'769.83 | 11.68% | 26.26% |

| USA Small Caps RUSSELL 2000 | 2'027.07 | 14.02% | 16.88% |

| Japan TOPIX | 2'366.39 | 1.99% | 28.25% |

| Welt MSCI ACWI | 727.00 | 11.14% | 22.82% |

| Schwellenländer MSCI Emerging | 1'023.74 | 7.85% | 10.12% |

| Rendite 10-jährige Staatsanleihen | 29.12.2023 | Entwicklung 4. Quartal | Entwicklung 2023 |

| Schweiz | 0.70 | -0.40 | -0.92 |

| Deutschland | 2.02 | -0.82 | -0.55 |

| USA | 3.88 | -0.69 | 0.00 |

| Währungen | 29.12.2023 | Entwicklung 4. Quartal | Entwicklung 2023 |

| USD-CHF | 0.8414 | -8.07% | -8.99% |

| EUR-CHF | 0.92887 | -4.01% | -6.13% |

| GBP-CHF | 1.0716 | -4.04% | -4.21% |

| Immobilien | 29.12.2023 | Performance 4. Quartal | Performance 2023 |

| SXI Real Estate Funds | 462.25 | 5.00% | 5.03% |

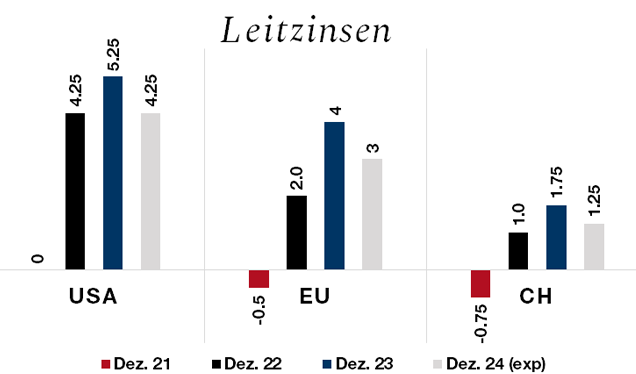

Nachdem der Höhepunkt bei den Zinsen und bei der Teuerung erreicht wurde, steht für 2024 eine Phase der Lockerung der Geldpolitik in Aussicht. Obwohl keine Zweifel mehr darüber bestehen, dass es zu Zinssenkungen kommen wird, sind Zeitpunkt und Ausmass immer noch Gegenstand von Spekulationen. Während die Märkte bereits im Monat März mit Zinssenkungen rechnen und dabei allzu optimistisch sein dürften, erwarten wir in der zweiten Jahreshälfte einen ersten Zinsschritt nach unten.

In der Schweiz reduziert die SNB ihre Bilanzsumme, um die Aufwertung des CHF einzudämmen. Diese Aufgabe hat nun wieder Priorität, da die Inflation bereits im Zielbereich liegt.

Es ist davon auszugehen, dass die SNB im Jahresverlauf eine Zinssenkung um 50 Basispunkte (Bp) vornehmen wird.

Die EZB wird wahrscheinlich gezwungen sein, die Zinsen vor der SNB zurückzunehmen, und zwar schrittweise um 100 Bp bis zum Jahresende.

In den USA hat sich der Arbeitsmarkt widerstandsfähiger als erwartet erwiesen. Die US-Notenbank Fed wird eine Abschwächung der Arbeitsmarktdaten abwarten, bevor sie die Leitzinsen im Jahresverlauf um 100 Bp senken wird.

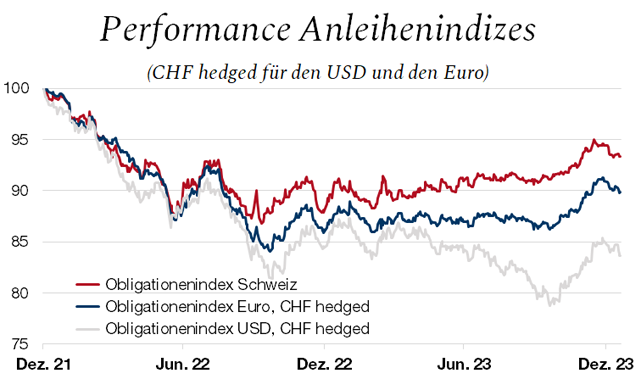

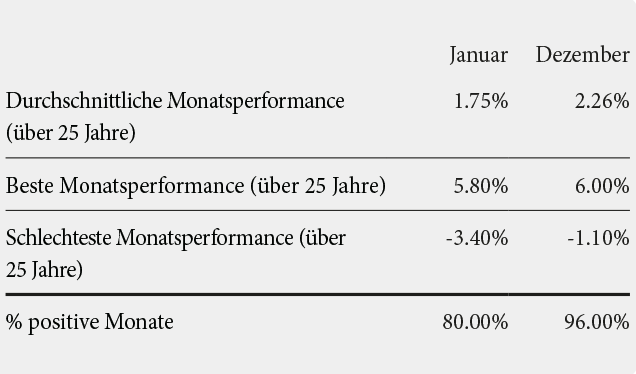

Da der Zinserhöhungszyklus zu Ende ist, kann unter der Voraussetzung, dass es nicht zu einem erneuten Inflationsschock kommt, von einem rückläufiger Zinstrend ausgegangen werden, sodass sich der Anleihenmarkt gut entwickeln sollte.

Im historischen Vergleich bleiben die Kosten für die Währungsabsicherung allerdings hoch. Die Absicherung gegen Schwankungen des Währungspaars USD/CHF beträgt mehr als 3,5%, und beim EUR/CHF sind es über 2%. Aus diesem Grund bevorzugen wir CHF-Anleihen, denn die Renditen in CHF sind aufgrund des weitaus geringeren Inflationsdrucks als in den USA oder Europa unter Berücksichtigung der Absicherungskosten höher als in USD und EUR. Angesichts der relativ niedrigen Renditen bevorzugen wir das Investment-Grade-Segment gegenüber dem High-Yield-Segment.

Wir sind weiterhin sehr positiv gegenüber dem CAT-Bond-Segment eingestellt, da es als einziges Segment eine echte Dekorrelation sowohl gegenüber den Aktien- als auch gegenüber den Anleihenindizes aufweist. CAT- Bonds bieten eine Bruttorendite (Prämie + Zinsen) von über 12% in USD.

Zu Beginn dieses Jahres beurteilen wir den Schweizer Immobilienmarkt aus zwei Gründen nach wie vor positiv:

Die Aktienmärkte schlossen das Jahr mit deutlichen Kursgewinnen. In den USA verzeichnete der Nasdaq 100 aufgrund der Outperformance der Technologiewerte, die vom Boom der Künstlichen Intelligenz profitierten, einen Anstieg von 53,8%, während der S&P 500 um 24,23% zulegte. Die als «Glorreiche Sieben» bezeichneten Grosskonzerne erzielten Rekordrenditen zwischen +50% und +240%.

In der Schweiz erklärt die Performance der UBS-Aktie, die um +50% zulegte, beinahe 30% der Performance des SPI, der einen Sprung von +6% verzeichnete. Die sogenannten defensiven Werte wurden hingegen zugunsten von zyklischeren Werten vernachlässigt.

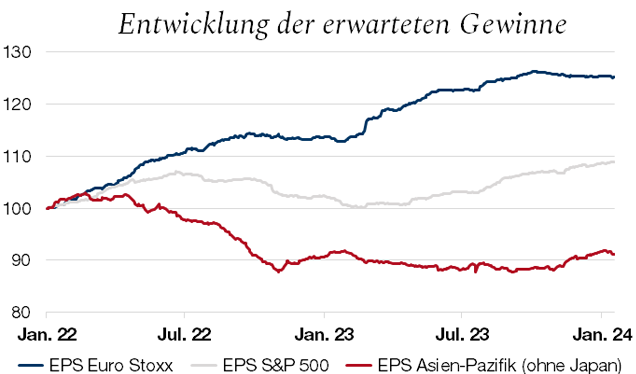

Im letzten Quartal des Jahres feierten die Märkte das Ende der geldpolitischen Straffung. Es ist davon auszugehen, dass die Aktienmärkte durch das Umfeld sinkender Zinsen weiter gestützt werden, wobei die Sektoren, die sich im letzten Jahr unterdurchschnittlich entwickelt haben (Konsumgüter, Immobilien, Small Caps usw.), voraussichtlich aufholen werden.

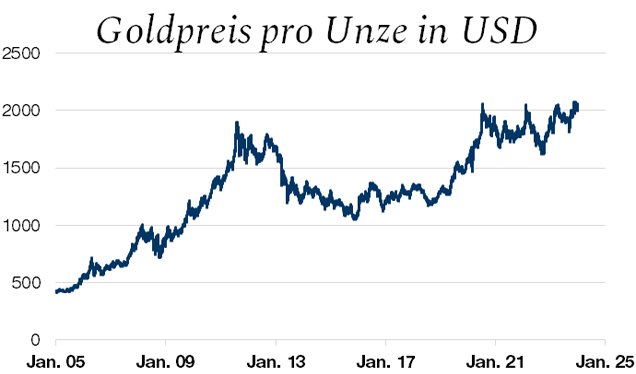

Die Zunahme von Konflikten sowie der weltweite wirtschaftliche Abschwung sind zwei Argumente, die für das gelbe Metall sprechen. Als sogenannter sicherer Hafen stellt Gold eine solide Investition in Krisenzeiten dar. Zudem werden seine Opportunitätskosten durch den Zinsrückgang reduziert, und es dient langfristig als Inflationsschutz.

Der jüngste Anstieg des Goldpreises ist ein Zeichen für das wiedererwachte Interesse der Anleger, da der Trend nicht allein durch den schwächeren Dollar, sondern auch durch den effektiven Anstieg der Nachfrage bedingt ist. Die verschiedenen Zentralbanken häufen Goldreserven als Sicherheit für ihre ausländischen Anleihen an. China ist das beste Beispiel dafür. Seine Goldreserven haben in den vergangenen zwei Jahren um mehr als 1500 Tonnen zugenommen. Im Weiteren ist Gold in den Portfolios weltweit nur marginal vertreten (0,75%) und bietet daher einen erheblichen Hebel. Bei einem aktuellen Preis von über USD 2000 pro Unze scheint der Aufwärtstrend noch nicht vorbei zu sein. Wird die Marke von USD 2060 nach oben durchbrochen, könnte der Preis bis auf USD 2450 steigen.

This document is provided for your information only. It has been compiledfrom information collected from sources believed to be reliable and up to date, with no warranty as to its accuracy or completeness.By their very nature, markets and financial products are subject to the risk of substantial losses which may be incompatible with your risk tolerance.Any past performance that may be reflected in this documentis not a reliable indicator of future results.Nothing contained in this document should be construed as professional or investment advice. This document is not an offer to you to sell or a solicitation of an offer to buy any securities or any other financial product of any nature, and the Bank assumes no liability whatsoever in respect of this document.The Bank reserves the right, where necessary, to depart from the opinions expressed in this document, particularly in connection with the management of its clients’ mandates and the management of certain collective investments.The Bank is a Swiss bank subject to regulation and supervision by the Swiss Financial Market Supervisory Authority (FINMA).It is not authorised or supervised by any foreign regulator.Consequently, the publication of this document outside Switzerland, and the sale of certain products to investors resident or domiciled outside Switzerland may be subject to restrictions or prohibitions under foreign law.It is your responsibility to seek information regarding your status in this respect and to comply with all applicable laws and regulations.We strongly advise you to seek independentlegal and financial advice from qualified professional advisers before taking any decision based on the contents of this publication.