Are you interested in economic and financial news?

Bank Bonhôte is pleased to welcome you and puts at your disposal its finance experts.

| Actions (monnaie locale) | 30.06.2025 | Perf. 2T25 | Perf. 2025 |

|---|---|---|---|

| Suisse SPI | 16'534.67 | -1.58% | 6.87% |

| Europe STXE 600 | 541.37 | 3.29% | 9.43% |

| USA grandes cap. S&P 500 Index | 6'204.95 | 10.94% | 6.20% |

| USA petites cap. RUSSELL 2000 | 2'175.04 | 8.50% | -1.79% |

| Japon TOPIX | 2'852.84 | 7.44% | 3.82% |

| Monde MSCI ACWI Index | 917.89 | 11.68% | 10.33% |

| Emergents MSCI Emerging Markets Index | 1'222.78 | 12.17% | 15.52% |

| Taux des Emprunts Etats - 10 ans | 30.06.2025 | Evolution 2T25 | Evolution 2025 |

|---|---|---|---|

| Suisse | 0.44 | -0.14 | 0.11 |

| Allemagne | 2.61 | -0.13 | 0.24 |

| USA | 4.23 | 0.02 | -0.34 |

| Devises | 30.06.2025 | Evolution 2T25 | Evolution 2025 |

|---|---|---|---|

| USD-CHF | 0.7931 | -10.31% | -12.60% |

| EUR-CHF | 0.93482 | -2.25% | -0.56% |

| GBP-CHF | 1.0893 | -4.64% | -4.08% |

| Immobilier | 30.06.2025 | Perf. 2T25 | Perf. 2025 |

|---|---|---|---|

| SXI Real Estate Funds | 560.85 | 1.24% | 3.18% |

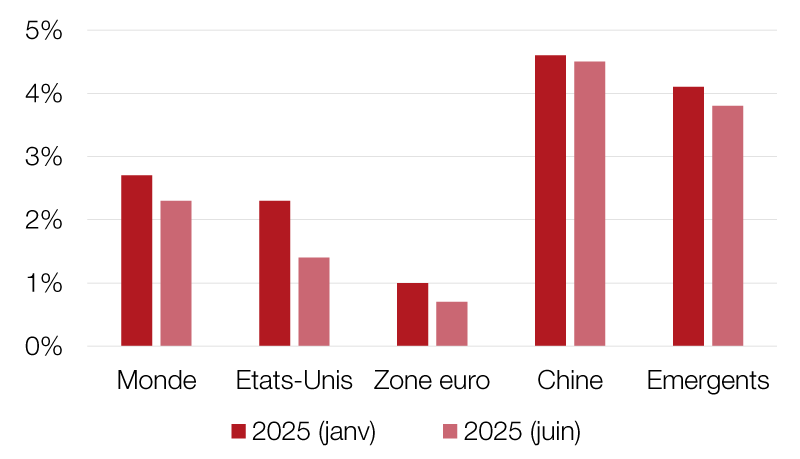

L’incertitude élevée trouble l’activité économique mondiale et érode la confiance des consommateurs et des entreprises.

La menace des tarifs douaniers est venue perturber les plans des Banques centrales, ravivant les craintes de stagflation (croissance faible associée à une hausse de l’inflation). Les tensions géopolitiques viennent ajouter une dose d’instabilité à l’économie mondiale et pousse les prévisions de croissance à la baisse et celle d’inflation à la hausse.

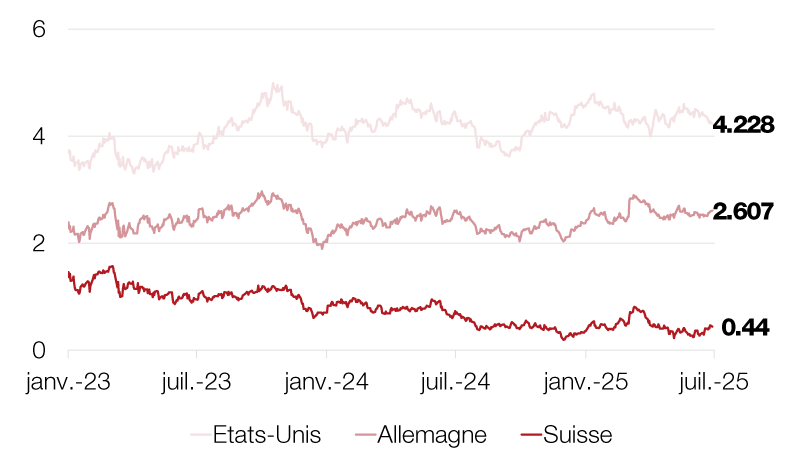

Sur cette première moitié de l’année, l’indice obligataire suisse s’inscrit en léger repli (-0.5%). Les emprunts de la Confédération à 10 ans affichent un modeste rendement de 0.44% à la fin du semestre. Les rendements des emprunts de la Confédération sont désormais en territoire négatif jusqu’aux échéances de 2029 après la fixation à zéro des taux directeurs par la BNS.

Le marché obligataire suisse reste une valeur refuge dans un environnement macro-économique incertain et stressé. La force du CHF couplé à un marché obligataire relativement peu liquide, en comparaison internationale, constitue un soutien au marché helvétique. Rappelons également que le potentiel d’appréciation des obligations suisses n’est pas limité à un niveau de taux zéro. En effet les rendements de la confédération à 10 ans ont atteint -1.12% en 2019 et -1% lors de la crise Covid.

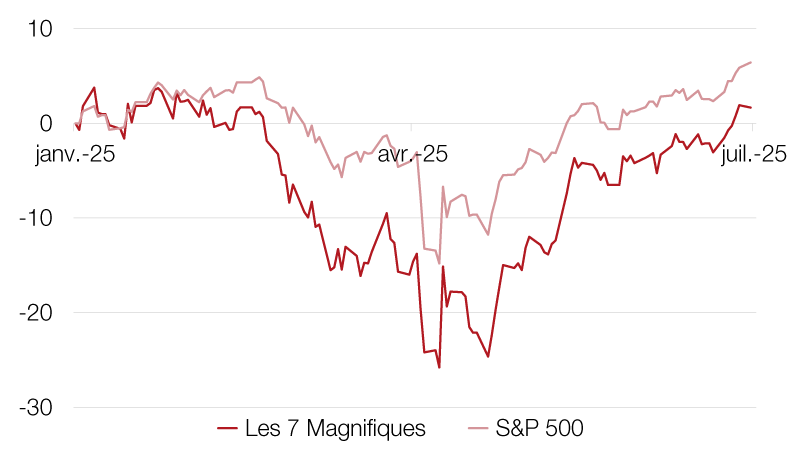

Les indices actions sont en hausse à mi-année, malgré un contexte macro-économique chaotique. La thématique de l’IA a porté l’indice S&P 500. Les sociétés technologiques multiplient les investissements dans les datas centers qui sont de gros consommateurs d’énergie. Cela profite donc également aux énergéticiens américains.

En Europe, le plan de relance allemand a soutenu la tendance du marché actions. D’autre part, après plusieurs années de sous performance, les valeurs moyennes, moins exposées aux menaces de taxes douanières, ont été favorisées par les investisseurs. Toutefois, les révisions bénéficiaires, aux Etats-Unis et en Europe, ont été orientées à la baisse faute de visibilité sur l’impact final des droits de douanes imposés par l’administration américaine. Après le rebond des indices actions au 2e trimestre, les valorisations apparaissent généreuses alors que la visibilité ne s’est pas vraiment améliorée.

Les catalyseurs soutenant le cours de l’or ne manquent pas. Les Banques centrales, plus unanimes que jamais, anticipent une poursuite de l’augmentation de leurs réserves. La demande en provenance de la joaillerie reste, elle aussi, solide. Fait notable : les investisseurs ne commencent que maintenant à se repositionner sur le métal jaune, comme en témoignent les flux nets positifs récemment enregistrés sur les véhicules investissant dans l’or.

Ce ne sont donc pas les flux spéculatifs qui ont propulsé les prix à ces niveaux, mais bien une demande structurelle pour une valeur refuge, exempte de risque de défaut et peu exposée aux aléas politiques. Enfin, à ces changements structurels — et donc de long terme —, les tensions géopolitiques et commerciales viennent renforcer les arguments en faveur d’une allocation à l’or dans un portefeuille diversifié, y compris à court terme.

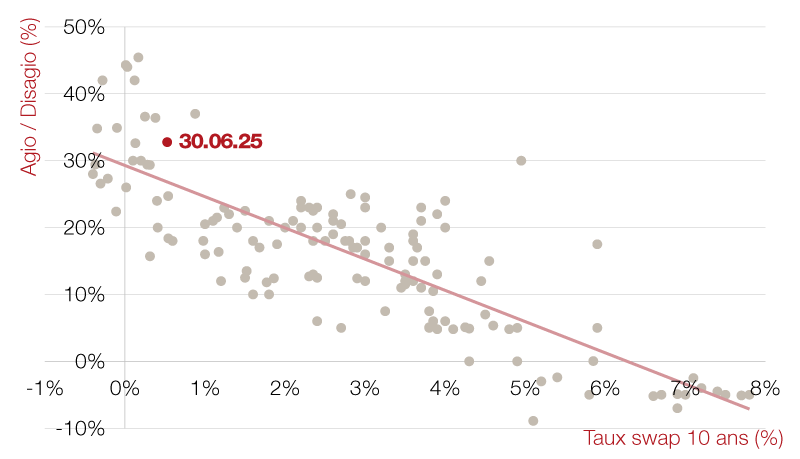

Dans un contexte de taux bas et de rendements obligataires comprimés, l’immobilier indirect suisse constitue une alternative intéressante pour les investisseurs à la recherche de rendements stables.

La croissance démographique et la faiblesse de l’offre soutiennent les loyers et renforcent l’attractivité des immeubles de rendement. Le marché de l’immobilier direct est tendu et les fonds immobiliers, offrant liquidité, diversification et rendement défiscalisé (en moyenne 2.3% contre taux à 10 ans de 0.4%), séduisent davantage les investisseurs.

Malgré des valorisations élevées, les perspectives restent positives grâce à des facteurs structurels porteurs et justifient des primes élevées (agio moyen de 32.8% contre 22% historiquement).

This document is provided for your information only. It has been compiledfrom information collected from sources believed to be reliable and up to date, with no warranty as to its accuracy or completeness.By their very nature, markets and financial products are subject to the risk of substantial losses which may be incompatible with your risk tolerance.Any past performance that may be reflected in this documentis not a reliable indicator of future results.Nothing contained in this document should be construed as professional or investment advice. This document is not an offer to you to sell or a solicitation of an offer to buy any securities or any other financial product of any nature, and the Bank assumes no liability whatsoever in respect of this document.The Bank reserves the right, where necessary, to depart from the opinions expressed in this document, particularly in connection with the management of its clients’ mandates and the management of certain collective investments.The Bank is a Swiss bank subject to regulation and supervision by the Swiss Financial Market Supervisory Authority (FINMA).It is not authorised or supervised by any foreign regulator.Consequently, the publication of this document outside Switzerland, and the sale of certain products to investors resident or domiciled outside Switzerland may be subject to restrictions or prohibitions under foreign law.It is your responsibility to seek information regarding your status in this respect and to comply with all applicable laws and regulations.We strongly advise you to seek independentlegal and financial advice from qualified professional advisers before taking any decision based on the contents of this publication.