Oktober 2020

Quartalsbericht

| Aktien (Lokalwährung) | 30.09.2020 | Performance 3. Quartal | Performance 2020 |

|---|---|---|---|

| Schweiz SPI | 12'724.65 | 2.32% | -0.88% |

| Europa STXE 600 | 361.09 | 0.72% | -11.11% |

| USA Large Caps S&P 500 | 3'363.00 | 8.93% | 5.57% |

| USA Small Caps RUSSELL 2000 | 1'507.69 | 4.93% | -8.70% |

| Japan TOPIX | 1'625.49 | 5.02% | -3.57% |

| Welt MSCI ACWI | 565.15 | 8.24% | 1.78% |

| Schwellenländer MSCI Emerging | 1'082.00 | 9.65% | -0.96% |

| Rendite 10-jährige Staatsanleihen | 30.09.2020 | Entwicklung 3. Quartal | Entwicklung 2020 |

| Schweiz | -0.49 | -0.05 | -0.02 |

| Deutschland | -0.52 | -0.07 | -0.34 |

| USA | 0.68 | 0.03 | -1.23 |

| Währungen | 30.09.2020 | Entwicklung 3. Quartal | Entwicklung 2020 |

| USD-CHF | 0.9214 | -2.71% | -4.66% |

| EUR-CHF | 1.08001 | 1.43% | -0.50% |

| GBP-CHF | 1.1896 | 1.47% | -7.20% |

| Immobilien | 30.09.2020 | Performance 3. Quartal | Performance 2020 |

| SXI Real Estate Funds | 446.28 | 4.00% | 2.30% |

Grenzenlose Unterstützung durch die Zentralbanken?

Die Zentralbanken setzen massive Stimulierungsmassnahmen und Liquiditätsspritzen zur Ankurbelung des Wachstums ein. Damit soll die Austrocknung der Märkte verhindert werden, was allerdings zur Folge hat, dass die Zinsen längerfristig auf tiefem Niveau verharren werden.

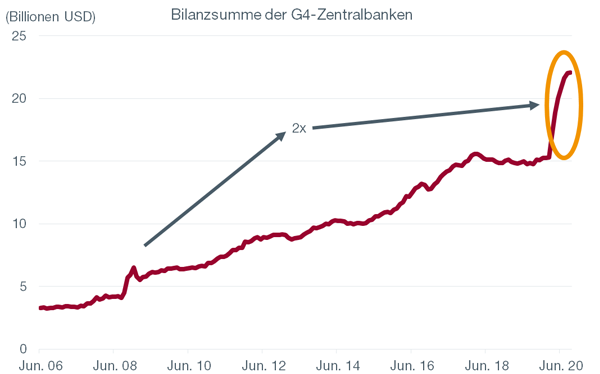

Diese Interventionen haben ein noch die dagewesenes Niveau erreicht; sie sind zweimal so hoch wie 2008 und verzeichnen auch einen schnelleren Anstieg (siehe Abbildung). Da die Wirtschaftsperspektiven nicht sehr gut sind, fliesst das frische Geld jedoch direkt in die Finanzmärkte, anstatt die Unternehmensinvestitionen und den Konsum zu stützen. So hat sich das BIP-Wachstum in den USA im zweiten Quartal (annualisiert) um mehr als 30% zurückgebildet. 2020 wurden mit dem Aufstieg der Regierungen und Zentralbanken zu den absoluten Herrschern über die budget- und geldpolitische Stimulierung wertvolle Grundprinzipien aufgegeben.

Rekordhohes Emissionsvolumen in den USA

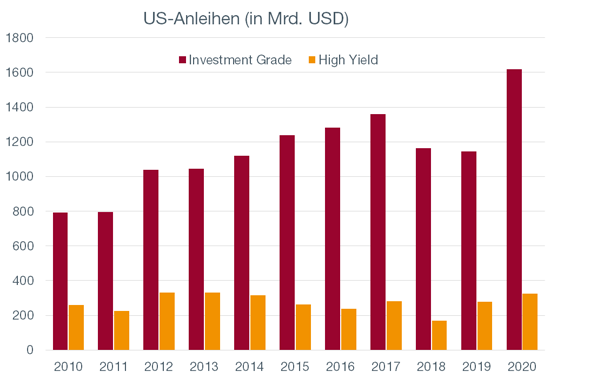

Die US-Unternehmen haben noch nie so viel Geld am Anleihenmarkt aufgenommen. Innerhalb von neun Monaten wurde ein rekordhohes Emissionsvolumen mit Investment-Grade-Anleihen von 1’500 Mrd. Dollar und High-Yield-Anleihen von 330 Mrd. Dollar verzeichnet.

Da die Banken ihre Kreditbedingungen verschärft haben, wurde ein Grossteil der Anleihen zur Rückzahlung von Bankkrediten verwendet. Diese Refinanzierungswelle verbessert zusammen mit einer Verlängerung der Laufzeiten die Liquidität sowie das Verhältnis kurzfristiger Verbindlichkeiten/Gewinne der Unternehmen.

Damit konnten potenzielle Konkurse in Zusammenhang mit dem Einbruch der Wirtschaftstätigkeit verzögert werden. Die Rating-Agentur Fitch rechnet für 2020-2022 mit einer kumulierten Ausfallrate von 18% für High-Yield-Anleihen.

Fortgesetzte Erholung in China

Die chinesische Regierung hat äusserst effiziente geld- und budgetpolitische Massnahmen zur Stimulierung des Wirtschaftswachstums getroffen. Die Indikatoren für den Industriesektor belegen eine kräftige Erholung, vor allem im Industriesektor. Das Frachtvolumen im Schiff- und Schienenverkehr dürfte weiter zunehmen.

Wir rechnen mit einer fortgesetzten Konjunkturerholung mit einem Wirtschaftswachstum in der Grössenordnung von 5,5-6% des BIP in der zweiten Jahreshälfte. Die Ergebnisse der chinesischen Unternehmen dürften sich 2021 deutlich verbessern. Was die Investitionen anbelangt, führt kein Weg mehr an China vorbei, das eine bedeutende Komponente der weltweiten Referenzindizes darstellt.

Wir empfehlen, den Binnenmarkt zu favorisieren, der dem Handelskrieg und den amerikanischen Sanktionen weniger stark ausgesetzt ist. Die Regierung ist bestrebt, das Land weniger stark von der weltweiten Nachfrage und der ausländischen Technologie abhängig zu machen.

Edelmetalle stehen hoch im Kurs

In den vergangenen Monaten herrschte Euphorie an den Edelmetallmärkten. Nach dem Höhenflug der Gold- und Silberpreise resultiert für diese beiden Edelmetalle ein Plus von 26% bzw. 38% seit Anfang Jahr.

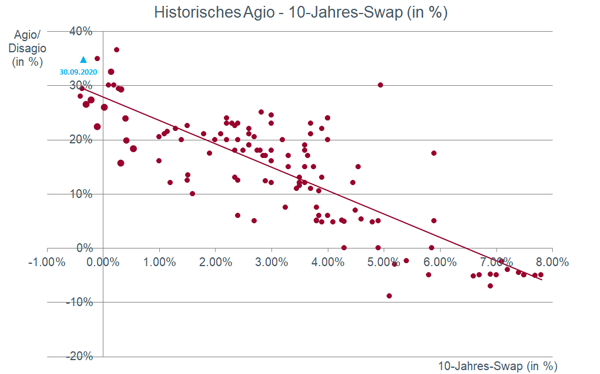

Im Vergleich zu Silber wird Gold jedoch nahe dem Tiefstpunkt seit 2017 gehandelt. Der Silberpreis legte mit Blick auf die steigende Nachfrage seitens der Industrie zu, während der Goldpreis seit Ende September über 4% einbüsste. Die Gold-Silber-Ratio scheint wieder auf ein vernünftigeres Niveau zurückgekehrt zu sein. Vor dem Hintergrund der gesundheitlichen, wirtschaftlichen und politischen Befürchtungen und den Zinsen, die langfristig auf tiefem Niveau verharren werden, dürfte das gelbe Metall nach der jüngsten Korrektur jedoch wieder an Dynamik gewinnen.

Immobilienfonds

Es ist vor allem der Sektor der Geschäftsimmobilien, der unter der Pandemie leidet.

Am stärksten betroffen sind die Büroflächen, da der Druck durch das Homeoffice immer stärker wird. Etwas weniger stark betroffen sind der Industrie- und der Logistiksektor, die ihr Niveau halten konnten. Auf der anderen Seite profitieren die Wohnimmobilien nach wie vor von extrem tiefen Zinsen. In der Gunst der Anleger stehen die Fonds mit der grössten Liquidität, welche die beste Performance verzeichnen.

Der Index für Schweizer Immobilienfonds hat im 3. Quartal 4% zugelegt.

Quartalsbericht-Download im Format-PDF

Revue Trimestrielle

Revue Trimestrielle