April 2023

Quartalsbericht

| Aktien (Lokalwährung) | 31.03.2023 | Performance 2023 |

|---|---|---|

| Schweiz SPI | 14'547.08 | 5.91% |

| Europa STXE 600 | 457.84 | 8.58% |

| USA Large Caps S&P 500 Index | 4'109.31 | 7.48% |

| USA Small Caps RUSSELL 2000 | 1'802.48 | 2.73% |

| Japan TOPIX | 2'003.50 | 7.07% |

| Welt MSCI ACWI | 646.76 | 7.44% |

| Schwellenländer MSCI Emerging | 990.28 | 3.97% |

| Rendite 10-jährige Staatsanleihen | 31.03.2023 | Entwicklung 1. Quartal |

| Schweiz | 1.25 | -0.37 |

| Deutschland | 2.29 | -0.28 |

| USA | 3.47 | -0.41 |

| Währungen | 31.03.2023 | Entwicklung 1. Quartal |

| USD-CHF | 0.9153 | -1.00% |

| EUR-CHF | 0.99218 | 0.26% |

| GBP-CHF | 1.1284 | 0.87% |

| Immobilien | 31.03.2023 | Performance 2023 |

| SXI Real Estate Funds | 438.26 | -0.42% |

Fortgesetzte geldpolitische Straffung

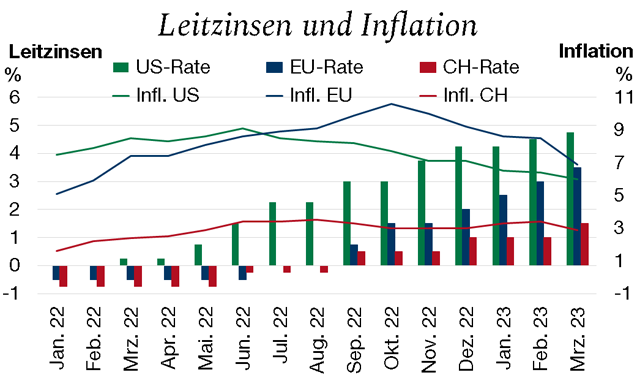

Die Zentralbanken setzen ihre geldpolitische Straffung fort und werden ihre hohen Zinssätze beibehalten, solange sich die Inflation nicht ihrem Zielwert von 2% nähert, zumal die Wirtschaft sowohl in den USA als auch in Europa immer noch relativ robust ist.

Allerdings geht die Inflation zurück, und die US-Wirtschaft beginnt sich abzukühlen. In der Tat bleibt die extrem schnelle Zinserhöhung nicht ohne Folgen, was der Bankensektor im vergangenen März deutlich zu spüren bekommen hat. Die Zentralbanken haben jedoch gezeigt, dass sie im Falle höherer Gewalt weiterhin unterstützend zur Seite stehen.

Während die jüngsten makroökonomischen Daten eine Abschwächung der Wirtschaft belegen, rechnet der Markt seitens der US-Notenbank Fed mit einer weiteren Zinserhöhung von 25 Basispunkten und einer anschliessenden Zinspause. Das globale Wachstum wurde leicht nach oben korrigiert, unterstützt von China, das dank der kräftigen Erholung des privaten Konsums schnell wieder auf den Wachstumspfad zurückgekehrt ist.

Stabilisierung der langfristigen Renditen in Sicht

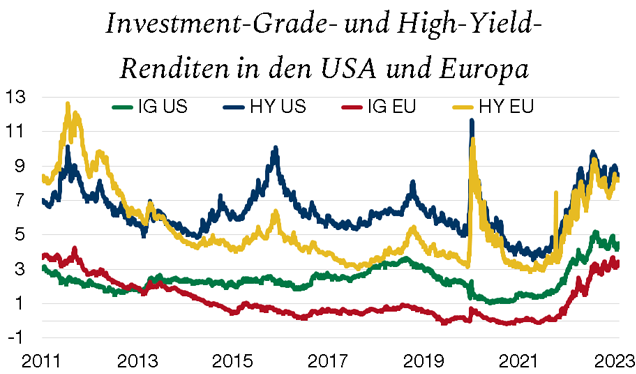

Infolge der aggressiven geldpolitischen Straffung der Zentralbanken sind die Renditen an den Anleihenmärkten wieder attraktiv geworden Das nahende Ende des Zinserhöhungszyklus dürfte zu einer Stabilisierung der langfristigen Zinssätze auf dem aktuellen Niveau führen.

Im Kreditsegment liegt die Zusatzverzinsung für das Segment der Hochzinsanleihen leicht unter ihrem historischen Durchschnitt und ist daher nicht besonders attraktiv. Tatsächlich liegen die Credit Spreads in den USA bei 460 Basispunkten (Bp) und in Europa bei 503 Bp (Durchschnitt 540).

Investment-Grade-Anleihen sind daher zu bevorzugen, wobei europäische Anleihen im historischen Vergleich generell attraktiver sind als US-Anleihen.

Im High-Yield-Segment sind Schwellenländeranleihen in USD höchstwahrscheinlich die zu bevorzugende Nische, da sie eine bessere durchschnittliche Qualität bei einer Rendite von 7,3% aufweisen.

Aktien

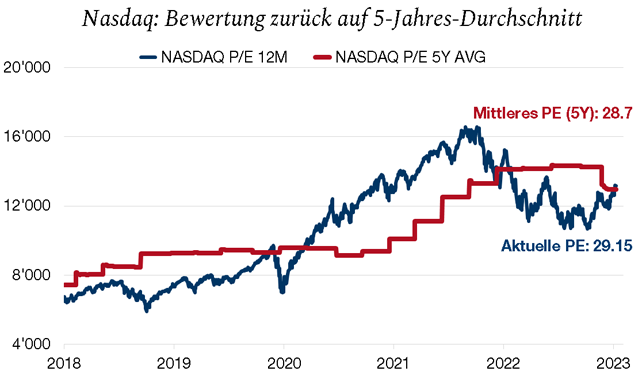

Die Entspannung bei den langfristigen Renditen und die attraktiven Bewertungsniveaus haben den Aufschwung an den Aktienmärkten im ersten Quartal unterstützt. Der Nasdaq legte um 14% zu, der S&P 500 um 7,5%.

Die Finanzkrise, von der die amerikanischen Regionalbanken betroffen waren, hat die Fed dazu gezwungen, Liquidität im Umfang von nahezu 400 Mrd. USD bereitzustellen.

Die Aktienmärkte haben zu Bewertungsniveaus nahe ihrem historischen Durchschnitt zurückgefunden, ohne dass es zu nennenswerten Gewinnrevisionen gekommen wäre. Die Sektoren, die im Vorjahr durch die Konjunkturabschwächung stark in Mitleidenschaft gezogen wurden, erzielten eine Outperformance (Technologie, Automobilindustrie, Freizeit). Im Gegensatz dazu entwickelten sich der Finanz- und Immobiliensektor unterdurchschnittlich.

Die Märkte profitierten auch von der Wiedereröffnung der chinesischen Wirtschaft sowie von der Erwartung, dass die Fed ihre restriktive Geldpolitik beenden wird.

US-Dollar

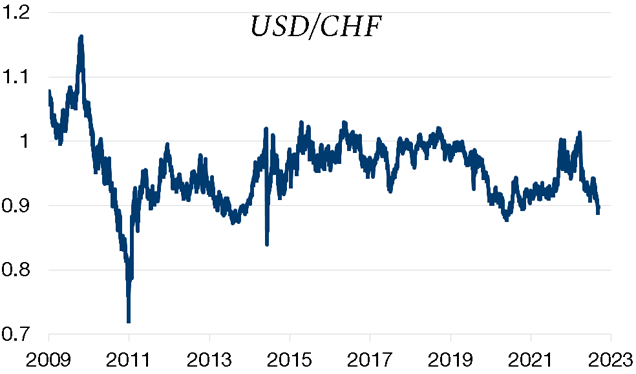

Nachdem der US-Dollar gegenüber dem Schweizer Franken während 10 Jahren von einer relativen Stabilität geprägt war, kann es sein, dass er in eine Abwertungsphase eingetreten ist, die durch die sogenannte Entdollarisierung der Weltwirtschaft verstärkt wird. Tatsächlich ist der Dollar auch heute noch die globale Referenzwährung, aufgrund der Grösse des US-Marktes, die ihm Liquidität verleiht, der militärischen Stärke der USA, die den Dollar zu einem sicheren Hafen macht, und schliesslich aufgrund der wirtschaftlichen Stärke, die ihm den Status einer Reservewährung und einer Handelswährung für Rohstoffe verleiht.

Dennoch verliert der Greenback an Bedeutung. Der Hauptgrund dafür ist die Entstehung neuer Volkswirtschaften, die seine Hegemonie in Frage stellen. Das Phänomen der Entdollarisierung ist sehr real; viele Regierungen wenden sich von der US-Währung ab.

Langfristig wird der USD gegenüber dem CHF höchstwahrscheinlich an Terrain einbüssen, wobei die Aussicht auf das baldige Ende der geldpolitischen Straffung der Fed zu dieser Abschwächung beitragen dürfte.

Immobilienmarkt

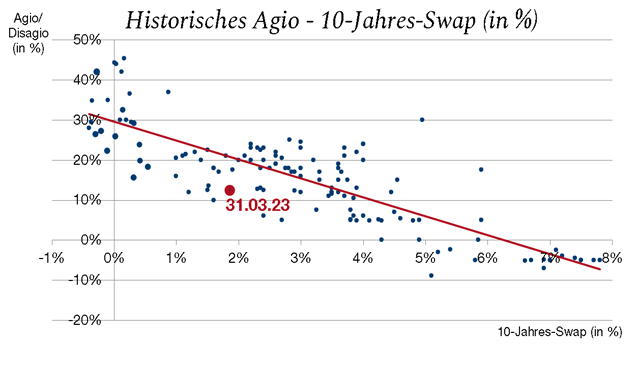

Nach dem volatilen letzten Quartal 2022 war der sekundäre Immobilienmarkt im Berichtsquartal durch einen richtungslosen Trend mit geringem Handelsvolumen geprägt.

Der Markt ist auf der Suche nach seinem Gleichgewicht und scheint zurzeit angemessen bewertet. Das Risiko einer Korrektur sollte begrenzt sein, solange die 10-Jahres-Zinsen die 2%-Marke nicht deutlich überschreiten.

Diese scheinen sich nach dem Höchststand im dritten Quartal 2022 stabilisiert zu haben, womit der Druck auf den Immobilienmarkt nachlässt.

Allerdings ist davon auszugehen, dass der Anstieg der Hypothekarzinsen zu höheren Mieten und damit zu höheren Renditen führt. Die Agios sind geschrumpft, und die Immobilienfonds scheinen nun neutral bewertet. Daher ist mit einer Seitwärtsbewegung der Kurse zu rechnen. Die geringe Marktliquidität spricht jedoch für Anlagen in grosse Immobilienfonds.

Quartalsbericht im PDF-Format herunterladen

Revue Trimestrielle

Revue Trimestrielle