05/12/2022

Flash boursier

L’essentiel en bref

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Dernier | 0.94 | 0.99 | 11'198.13 | 3'977.90 | 14'529.39 | 6'742.25 | 7'556.23 | 4'071.70 | 11'461.50 | 27'777.90 | 973.85 |

| Tendance | |||||||||||

| %YTD | 2.72% | -4.79% | -13.03% | -7.46% | -8.53% | -5.74% | 2.32% | -14.57% | -26.74% | -3.52% | -20.95% |

(valeurs du vendredi précédant la publication)

L’économie américaine continue de ralentir

Les marchés actions ont connu une nouvelle semaine de hausse confortés par le discours du patron de la Fed qui a signalé la probable modération des hausses de taux face à l’atterrissage en cours de l’économie américaine. Les premiers signes d’assouplissement de la politique zéro Covid chinoise ont également conduit à une baisse de la prime de risque.

Les rendements obligataires se sont nettement détendus. Le 10 ans US revient sur le niveau de 3.5%, alors que le Bund allemand retrouve les 1.85%.

L’économie américaine continue de ralentir sous l’effet de la politique de hausse continue des taux d’intérêt menée par la banque centrale depuis le début de l’année. Ainsi, l’activité manufacturière s’est contractée, l’indice ISM ressort inférieur aux attentes à 49.0 contre 50.2 en octobre. La hausse du coût des emprunts pour les entreprises affecte le secteur industriel.

L’inflation a légèrement ralenti au mois d’octobre, et les Américains ont continué à dépenser, profitant des hausses de salaires et de leur épargne abondante. La hausse des prix à la consommation s’est élevée à 6.0% sur un an après 6.3% en septembre.

En ce qui concerne l’emploi, si le nombre de demandes d’allocation chômage baisse légèrement sur la semaine du 26 novembre à 225’000 contre 241’000 la semaine passée, le nombre total de demandeurs d’emploi dépasse désormais le seuil des 1.6 millions, en augmentation de 57’000. Cependant, en fin de semaine, le rapport mensuel sur l’emploi américain a confirmé la solidité du marché, puisque l’économie a continué a créer des emplois, 263’000 en novembre et le salaire horaire a progressé de 0.6%.

Dans ce contexte, l’indice du S&P 500 fini la semaine sur une progression de +1.13% alors que l’indice technologique du Nasdaq, plus sensible aux anticipations de taux, progresse de +2.09%.

De son côté, la présidente de la Banque centrale européenne, a laissé toutes les options ouvertes sur l’ampleur et le nombre de hausses de taux d’intérêt à venir, en fonction d’un certain nombre de variables.

En Europe, l’inflation en base annuelle a ralenti à +10% en novembre contre +10.6% le mois précédent, avec toutefois, une inflation cœur qui reste stable à 5%. Ceci laisse à penser que les pressions sur les prix se sont atténuées et constituent donc une évolution encourageante. Enfin, l’activité manufacturière s’est légèrement contractée avec un indice PMI qui recule à 47.1 après 47.3 en octobre.

Cette semaine, les intervenants devraient être attentifs à la concrétisation des mesures d’assouplissement concernant la politique Covid en Chine et à son impact sur l’économie ainsi qu’à la publication des indices PMI des services.

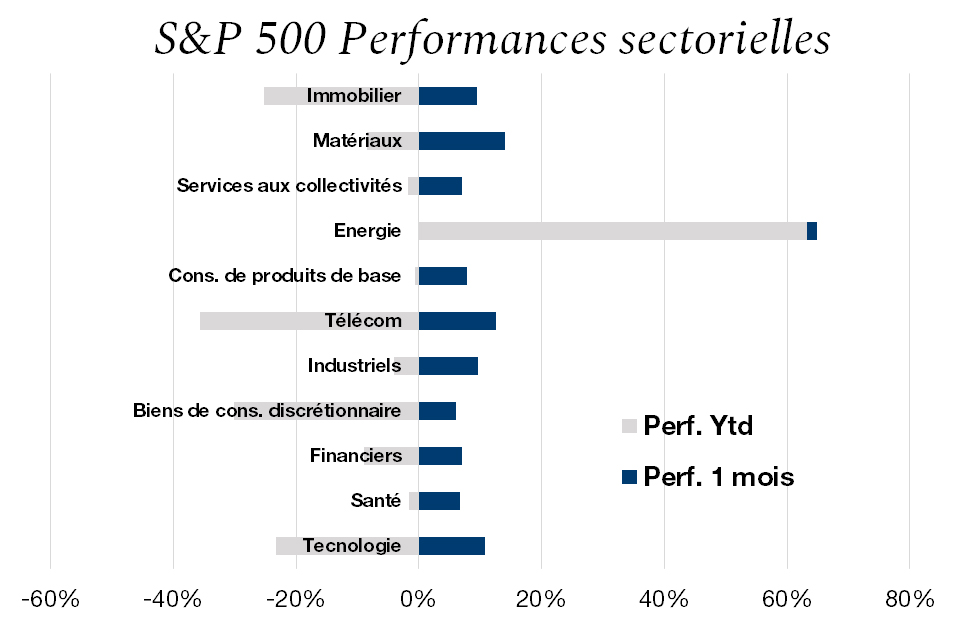

Performances sectorielles

Cette année a marqué le retour du style « value » après des années de sous-performance face aux valeurs de croissance. Les investisseurs sont redevenus plus attentifs aux fondamentaux et ont rééquilibré leur portefeuille en se réfugiant sur les secteurs défensifs (santé, services aux collectivités, télécom et assurance) face au ralentissement économique.

Si nous faisons une rétrospective, l’économie mondiale a été mise à mal par une inflation galopante, des banques centrales moins accommodantes, une guerre à l’est de l‘Europe et une crise sanitaire en Chine. Face à tant d’adversités, les marchés ont décroché, entrainant toutes les classes d’actifs dans une spirale négative, laissant les investisseurs sans issues pour trouver du rendement. Les seuls investissements où trouver du réconfort ont été le dollar américain et le secteur de l’énergie (+63%).

Depuis deux mois, la tendance commence à s’inverser et un regain d’appétit pour le risque a gagné les investisseurs attirés par les valorisations relativement attractives. A titre d’illustration, la technologie a rebondi de presque 11% depuis 1 mois aux Etats-Unis, et de plus de 17% en Europe. L’immobilier a également connu un mois de novembre porteur, ainsi que la distribution.

Les niveaux de valorisation du marché dans son ensemble sont plutôt abordables, mais le ralentissement de l’économie devrait encore peser sur la croissance bénéficiaire.

Télécharger le Flash Boursier en format PDF

Flash boursier

Flash boursier