08/05/2023

Flash boursier

L’essentiel en bref

| USD/CHF | EUR/CHF | SMI | EURO STOXX 50 | DAX 30 | CAC 40 | FTSE 100 | S&P 500 | NASDAQ | NIKKEI | MSCI Emerging Markets | |

| Dernier | 0.89 | 0.98 | 11'554.24 | 4'340.43 | 15'961.02 | 7'432.93 | 7'778.38 | 4'136.25 | 12'235.41 | 28'949.88 | 981.66 |

| Tendance | |||||||||||

| %YTD | -3.67% | -0.86% | 7.69% | 14.41% | 14.63% | 14.82% | 4.38% | 7.73% | 16.90% | 10.94% | 2.64% |

(valeurs du vendredi précédant la publication)

La Fed et la BCE relèvent ses taux

Les marchés actions ont légèrement baissé la semaine dernière alors que le secteur financier américain a connu un nouvel épisode de volatilité et que la menace d’un défaut sur la dette des Etats-Unis, faute d’accord sur le relèvement du plafond, se rapproche.

La Réserve fédérale américaine a relevé son principal taux d’intérêt de 25 points de base portant, comme attendu, les taux directeurs à 5% et 5.25%. Pour son président, il est prématuré d’affirmer que la campagne de hausse des taux est terminée mais une pause dans le processus parait probable au regard de la dégradation de l’environnement économique. Même si, l’inflation reste actuellement plus de deux fois supérieure à l’objectif moyen terme de 2%.

De son côté, la BCE a relevé jeudi ses taux d’intérêt de 25 points de base, une hausse de moindre ampleur que les précédentes. Le taux de dépôt de la banque centrale est désormais de 3.25%.

Aux Etats-Unis, l’activité économique se maintient. Ainsi, après une baisse de 1.1% en février, les commandes à l’industrie ont augmenté de +0.9% en mars. De leur côté, les livraisons de l’industrie ont enregistré un repli symbolique de -0.1% en variation mensuelle.

De plus, la croissance du secteur tertiaire américain s’est poursuivie au mois d’avril. Ainsi, l’indice ISM des services a progressé comme attendu à 51.9 contre 51.2 en mars. Le sous-indice des nouvelles commandes a cru, quant à lui, à 56.1, après 52.2 le mois précédent, tandis que la composante de l’emploi a reculé à 50.8, contre 51.3 en mars.

Concernant le marché du travail, le secteur privé a créé 296.000 emplois en avril, un chiffre supérieur aux attentes de 150.000. D’autre part, les inscriptions hebdomadaires au chômage ont augmenté la semaine dernière de 13.000 pour atteindre 242.000 contre 229.000 la semaine précédente. L’économie américaine a toutefois créé 253.000 emplois non agricoles au mois d’avril, un nombre largement supérieur au consensus de 160.000 nouveaux postes. Ces données confirment la solidité du marché du travail et confortent le scénario d’un atterrissage en douceur de l’économie envisagé par l’administration.

En Europe, la croissance de l’activité s’est accélérée en avril. La vigueur affichée par les services a plus que compensé le ralentissement de l’industrie manufacturière. L’indice PMI composite, a atteint 54.1, son plus haut niveau en 11 mois, après 53.7 en mars.

En Chine, l’activité dans les services est restée solide en avril à la suite de la réouverture de l’économie post-Covid. L’indice des directeurs d’achat PMI IHS Markit s’est établi à 56.4 points le mois dernier, contre 57.8 en mars.

Dans ce contexte, l’indice du S&P 500 a fini la semaine en baisse de -0.80% alors que l’indice technologique du Nasdaq, est resté stable à +0.07%. L’indice Stoxx 600 Europe, quant à lui, a fini sur un recul de -0.29%.

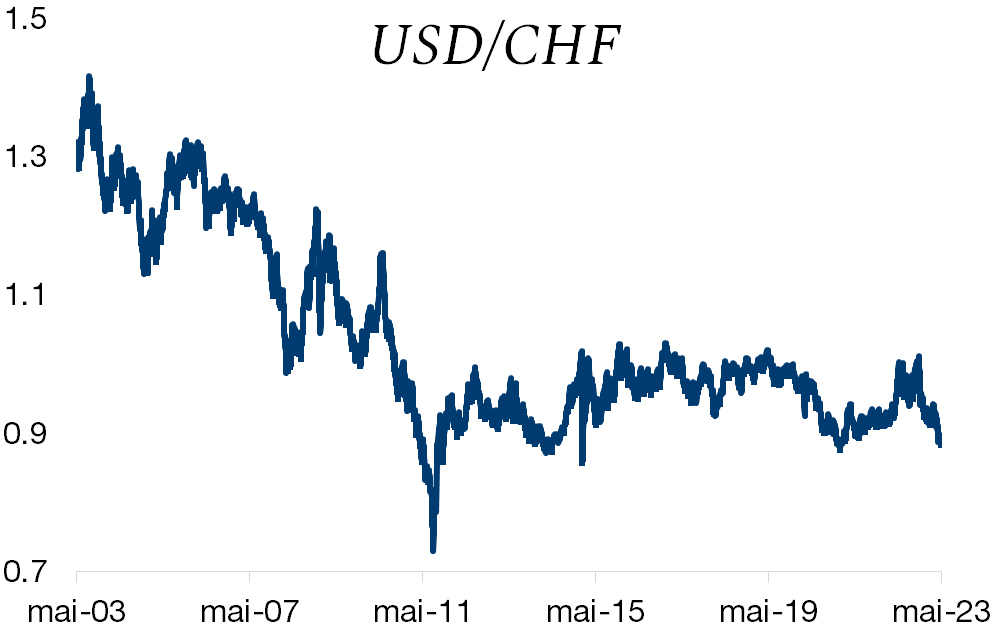

Le dollar en perte de vitesse

Le dollar américain a bénéficié de sa dominance mais est récemment entré dans une phase de dépréciation amplifiée par la dédollarisation de l’économie mondiale.

En effet, le dollar est, encore aujourd’hui, la monnaie de référence du fait de trois éléments :

- La puissance économique des Etats-Unis, qui lui confère la liquidité

- La puissance militaire américaine, qui fait du dollar une valeur refuge

- Son statut de monnaie de réserve et de cotation des matières premières.

Cependant, le billet vert est en perte de vitesse. La principale cause est l’émergence de nouvelles économies qui viennent remettre en question son hégémonie. Le phénomène de dédollarisation est bien réel, de nombreux gouvernements se détournent de la devise américaine.

Sur le long terme la tendance de l’USD contre le CHF sera très vraisemblablement baissière et la perspective de la fin du cycle de resserrement de la Fed devrait contribuer à cet affaiblissement.

Télécharger le Flash Boursier en format PDF

Flash boursier

Flash boursier